INSS aceita contribuição de quem tem carteira assinada? É bem comum ter dúvidas se é possível pagar o INSS por fora, como facultativo, mesmo possuindo vínculo empregatício regulado pela CLT – Consolidação das Leis Trabalhistas.

O motivo desta questão é que muitos segurados querem que as suas futuras aposentadorias sejam mais altas.

Portanto, diversos beneficiários do Instituto se questionam se existe alguma saída para que eles possam fazer o recolhimento por fora.

E a primeira ideia destes segurados é se eles também podem recolher como facultativo, mesmo tendo um emprego CLT.https://www.youtube.com/embed/PrjpTFiMlbY

Então, o objetivo deste artigo é exatamente responder essa questão para você.

1. COMO FUNCIONA A CONTRIBUIÇÃO DO EMPREGADO CLT?

O empregado CLT, isto é, aquele que possui vínculo empregatício com anotação na Carteira de Trabalho, é um segurado obrigatório do Regime Geral de Previdência Social (RGPS).

Caso você não saiba, o Instituto Nacional do Seguro Social (INSS) é o responsável por gerir o RGPS.

Com isso, o segurado obrigatório do INSS é aquele que exerce atividade remunerada.

Por este motivo, ele é obrigado a recolher para o Instituto, sob pena de multa.

Outros exemplos de segurados obrigatórios do INSS:

- Empregado doméstico.

- Trabalhador avulso.

- Contribuinte individual (autônomo).

- Microempreendedor Individual (MEI).

- Segurado especial.

Todos esses trabalhadores são obrigados por lei a recolher para o RGPS, porque exercem atividades econômicas.

Agora, voltando ao empregado CLT, o recolhimento previdenciário deste grupo é feito com base na remuneração mensal do segurado.

Isto é, dependendo de quanto o trabalhador recebe por mês, é descontado um percentual.

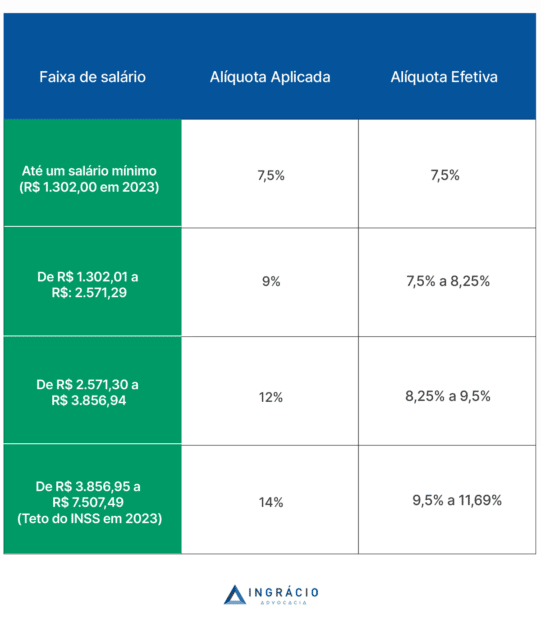

Observe a tabela:

| Faixa de salário | Alíquota Aplicada | Alíquota Efetiva |

| Até um salário-mínimo (R$ 1.302,00 em 2023) | 7,5% | 7,5% |

| De R$ 1.302,01 a R$ 2.571,29 | 9% | 7,5% a 8,25% |

| De R$ 2.571,30 a R$ 3.856,94 | 12% | 8,25% a 9,5% |

| De R$ 3.856,95 a R$ 7.507,49 (Teto do INSS em 2023) | 14% | 9,5% a 11,69% |

A aplicação das alíquotas é feita por faixa de salário, da mesma forma que acontece com o Imposto de Renda Retido na Fonte (IRRF).

Mas, aqui, vai uma informação importante: o desconto no valor da remuneração do empregado CLT é feito pela própria empresa que a pessoa trabalha.

Caso a empresa deixe de fazer os devidos descontos e repasses para o INSS, quem vai sofrer as consequências penais e tributárias é o seu próprio chefe.

Se você demonstrar que estava trabalhando no local durante determinado período, o INSS deve computar seu tempo de contribuição, com os respectivos salários de contribuição.

Isso acontece, porque a responsabilidade da contribuição previdenciária é do empregador.

Então, neste caso, se você possuir todos os comprovantes de que prestou um serviço em determinada empresa, você terá seu tempo de contribuição considerado.

Ou seja, mesmo sem o repasse das suas contribuições previdenciárias.

Portanto, não se preocupe!

2. O EMPREGADO CLT PODE ESCOLHER COM QUANTO CONTRIBUI AO INSS?

O empregado CLT não pode escolher com quanto contribui ao INSS.

Conforme expliquei no tópico anterior, o salário de contribuição do empregado CLT é baseado na remuneração recebida mensalmente pelo trabalhador.

Então, se, por exemplo, um empregado recebe R$ 2.000,00 por mês em 2023 – este vai ser o valor do seu salário de contribuição para todas as competências (meses) deste ano.

Mas, aí, fica a questão: e se estivermos falando de um segurado que pretende que a sua futura aposentadoria seja alta?

Veja que, a partir da Reforma da Previdência (13/11/2019), a maioria das aposentadorias é calculada com a média de todos os salários de contribuição, desde julho de 1994.

Esses valores são atualizados monetariamente até o mês anterior ao pedido do benefício.

Portanto, com recolhimentos que não são tão altos, mesmo considerando a atualização monetária, a aposentadoria tende a não ser tão boa.

Por isso, os segurados que não recebem muito bem, ou até mesmo aqueles que querem se aposentar com valores próximos ao Teto do INSS, pensam em pagar o INSS por fora com o objetivo de aumentar suas aposentadorias.

Importante: os benefícios previdenciários são limitados ao Teto do INSS.

Neste ano de 2023, o Teto do INSS é de R$ 7.507,49.

Isso significa que você não pode ter, por exemplo, uma aposentadoria superior ao Teto.

Então, caso você seja empregado CLT e esteja buscando um benefício alto no futuro, existem algumas formas de aumentar o seu salário de contribuição do mês.

Vou explicar quais são as possibilidades agora.

3. TEM COMO PAGAR INSS POR FORA PARA AUMENTAR A APOSENTADORIA?

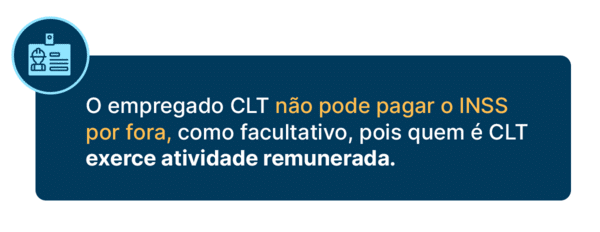

Não é possível recolher ao INSS como facultativo se você é empregado CLT.

O segurado facultativo, como o nome sugere, é aquela pessoa que, embora não exerça nenhum tipo de atividade remunerada, quer estar coberta pela Previdência Social.

Estar coberto pela Previdência dá direito a vários benefícios, tais como:

- Aposentadorias.

- Pensão por morte.

- Auxílio-doença.

- Auxílio-acidente.

- Salário-maternidade.

- Entre outros.

Então, quem busca uma proteção social da Previdência, certamente deve se filiar ao INSS na condição de segurado facultativo.

Na prática, a maioria dos facultativos são:

- Desempregados.

- Estudantes.

Essas pessoas procuram não atrasar suas aposentadorias, seja em razão da baixa idade (estudantes), seja pela falta de recolhimentos (desempregados).

Agora, imagino que você deva ter se perguntado: o empregado CLT pode contribuir como facultativo para aumentar o seu salário de contribuição?

A resposta é não!

É preciso que a pessoa não exerça nenhuma atividade remunerada para que ela seja considerada como segurado facultativo

Como o empregado CLT trabalha, ele possui uma atividade remunerada.

Então, é impossível que o empregado CLT realize contribuições como facultativo enquanto trabalha.

Caso a pessoa venha a ser demitida ou saia do emprego por outro motivo, ela pode realizar contribuições como segurado facultativo enquanto não estiver trabalhando.

Desta forma, o segurado vai continuar coberto pelos benefícios previdenciários e não terá a sua aposentadoria adiantada.

E o melhor de tudo é que o segurado facultativo pode optar pelo salário de contribuição, caso recolha pelo Plano Normal.

Entenda: o Plano Normal do segurado facultativo consiste na alíquota de 20% sobre um valor que deve girar entre o salário-mínimo (R$ 1.302,00 em 2023) e o Teto do INSS (R$ 7.507,49 em 2023).

Então, se um facultativo quiser um salário de contribuição de R$ 3.000,00, por exemplo, ele vai ter que pagar um recolhimento de R$ 600,00 por mês (20% de R$ 3.000,00).

O QUE ACONTECE SE CONTRIBUÍ COMO FACULTATIVO SENDO CLT

Pode ser que alguns segurados não sabiam que é vedado contribuir como facultativo sendo CLT.

Se for o seu caso, saiba que os seus recolhimentos como facultativo não entrarão como tempo de contribuição, muito menos como salário de contribuição.

Isto é, foi uma contribuição perdida.

Você pode solicitar o ressarcimento da contribuição feita como facultativo, uma vez que você não sabia que era impossível recolher nesta condição sendo empregado CLT.

Para isso, você deverá se dirigir ao site da Receita Federal e realizar o pedido de ressarcimento.

Caso você prefira, você pode se deslocar a uma unidade da Receita Federal mais perto de sua residência e realizar o pedido pessoalmente.

4. FORMAS DE AUMENTAR A APOSENTADORIA SENDO CLT

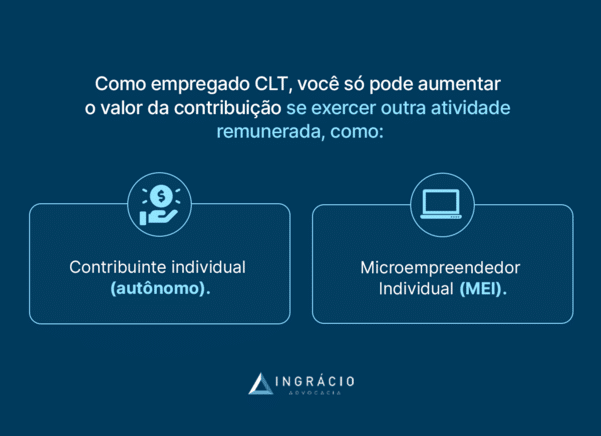

Apesar de você não poder realizar contribuições como facultativo, existem duas saídas para conseguir aumentar sua futura aposentadoria.

Obviamente que, para aumentar o seu salário de contribuição, é preciso que você pague recolhimentos previdenciários.

Sendo empregado CLT, você pode aumentar a sua aposentadoria como:

Lembra que eu citei esses trabalhadores lá no primeiro tópico?

Sim, essas pessoas são consideradas como segurados obrigatórios.

Aviso: para se tornar autônomo ou MEI, você obrigatoriamente precisa ter outra atividade remunerada.

Do contrário, o INSS pode não aceitar o seu recolhimento como contribuinte individual (autônomo) ou como Microempreendedor Individual (MEI).

Dependendo do caso, o Instituto vai precisar que você comprove que estava exercendo determinada atividade nas condições de autônomo ou MEI.

Importante: muito se diz por aí que contribuir como MEI, não exercendo nenhuma atividade nesta condição, é uma alternativa de aumentar o seu salário de contribuição.

Pasme, que vi isso até em comentários nas redes sociais.

Contudo, é algo arriscado de se fazer, exatamente pela falta de comprovação de atividade caso o INSS ou até a Justiça peçam isso.

É sempre bom não ter nenhum peso na consciência e fazer tudo conforme as regras.

Então, para ser um MEI ou um autônomo, você precisa exercer outra atividade remunerada além da atividade como empregado CLT.

CONTRIBUINTE INDIVIDUAL

O contribuinte individual, também conhecido como autônomo, é o segurado que pode prestar serviços para Pessoas Físicas e Jurídicas, sem anotação na Carteira de Trabalho.

A parte positiva de ser um autônomo é que você não vai ser subordinado a um chefe ou, até mesmo, não vai ter uma jornada de trabalho definida.

É o próprio autônomo que decide como vai fazer o seu serviço.

Isso é uma ótima saída, porque se a pessoa for um empregado CLT, ela vai ter que exercer sua atividade como autônomo em horários diferenciados do seu dia.

Existem dois modos para aumentar a aposentadoria do contribuinte individual, que é prestando serviços para:

- Pessoas Físicas.

- Pessoas Jurídicas.

PESSOAS FÍSICAS

Nesta situação, a obrigação de fazer recolhimentos para o INSS é totalmente sua.

Ou seja, você deve gerar a sua Guia da Previdência Social (GPS) e recolher com o valor dos serviços prestados no mês para as Pessoas Físicas.

Recomendo a leitura!

Para que o valor dos serviços contem como tempo de recolhimento e aumentem o valor do seu salário de contribuição, é preciso pagar como autônomo no Plano Normal.

No caso, isso significa pagar 20% sobre um valor entre o salário-mínimo e o Teto do INSS.

Já os recolhimentos no Plano Simplificado (11% sobre o valor do salário-mínimo), não são somados como salário de contribuição, a não ser que sejam complementados depois.

PESSOAS JURÍDICAS

Nesta situação, o dever do recolhimento previdenciário é da empresa que solicitou os seus serviços.

Sendo assim, a Pessoa Jurídica deve descontar 11% do valor do serviço prestado e, na sequência, fazer o repasse ao INSS a título de contribuição previdenciária.

Com isso, esse valor vai entrar como salário de contribuição e, inclusive, vai ser somado naquela competência (mês) para fins de INSS.

Portanto, caso você preste algum serviço a Pessoas Jurídicas, fique atento se houve o desconto de 11% sobre o valor da nota fiscal para fins previdenciários.

MICROEMPREENDEDOR INDIVIDUAL (MEI)

O MEI é o empreendedor com faturamento máximo de até R$ 81.000,00 por ano, e que possui, no máximo, 1 funcionário contratado.

O Governo resolveu criar essa modalidade de contribuinte individual para aquelas pessoas que não possuem um negócio tão grande assim.

Além disso, cabe dizer que você precisa exercer alguma das atividades previstas em lei para ser MEI.

Caso você não esteja nesta lista, você terá que ser um contribuinte individual.

Por ser um negócio mais simples, existem alguns benefícios para os Microempreendedores Individuais, e, um deles, é em relação à Previdência Social.

O recolhimento normal do MEI é de 5% sobre o valor do salário-mínimo.

Em 2023, a guia gerada deve ser no valor de R$ 65,10 (5% de R$ 1.302,00).

Pode haver aumento nesse valor, dependendo da atividade exercida pelo MEI.

Para os prestadores de serviços, vai incidir o ISS (Imposto sobre Serviços) no valor de R$ 5,00 por mês.

Agora, para quem trabalha na área da indústria ou do comércio, vai haver um aumento de R$ 1,00 no valor da contribuição mensal, referente à taxa de ICMS (Imposto sobre Circulação de Mercadorias e Serviços).

Além disso, vale dizer que o recolhimento do MEI ocorre por meio de uma guia de contribuição própria, o DAS-MEI, disponível no Portal do Empreendedor.

Importante: o Plano Comum do MEI não entra diretamente como salário de contribuição.

Isso porque estamos falando de um plano mais simples e barato.

Se a pessoa for MEI desde sempre, as suas contribuições na alíquota de 5% somente vão dar direito a uma Aposentadoria por Idade, no valor mensal de um salário-mínimo.

Para que a contribuição do MEI entre como salário de contribuição, é preciso complementar o recolhimento.

Segundo informei antes, o Plano Normal de contribuição do contribuinte individual é de 20%.

Portanto, o MEI deve complementar com 15% sobre o valor do salário-mínimo.

Cuidado: o Microempreendedor Individual só pode complementar em cima do valor do salário-mínimo.

Essa complementação só é feita por meio da GPS física (aquele carnê laranja), através do código 1910.

Neste ano de 2023, o valor da GPS é de R$ 195,30 (15% sobre R$ 1.302,00).

EXEMPLO DO VITOR

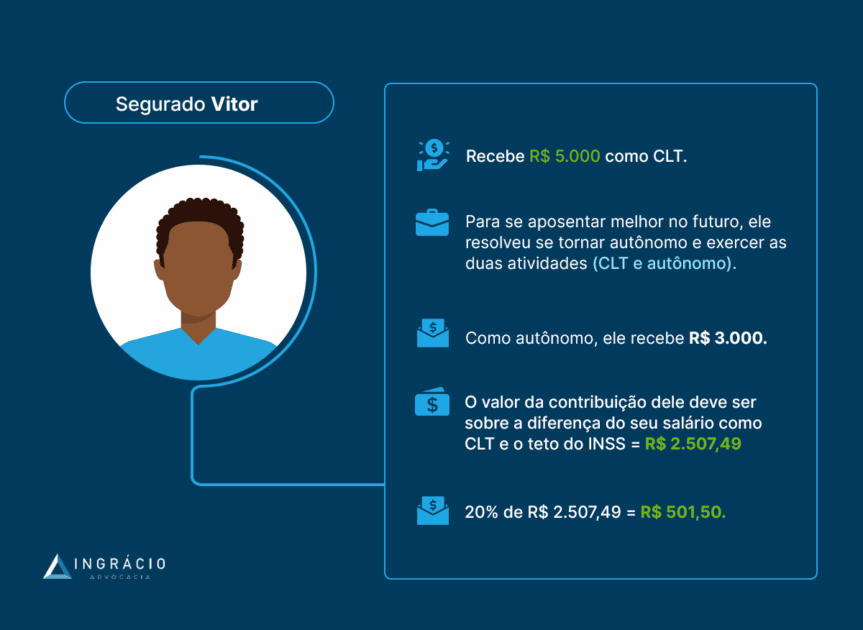

Para você entender melhor tudo o que acabei de explicar, vou dar o exemplo do Vitor.

Vitor é contador (empregado CLT) em uma empresa há mais de 5 anos e, em 2023, recebe a quantia de R$ 5.000,00 por mês.

Pelo fato de sempre se preocupar com o futuro da sua família, esse segurado pretende receber o máximo possível no INSS.

Portanto, para que Vitor tenha um salário de contribuição perto do Teto do INSS (R$ 7.507,49 em 2023), ele resolveu se tornar autônomo, vender produtos eletrônicos na internet e, também, para pessoas do bairro onde mora.

Como Vitor comercializa produtos relativamente caros, seu rendimento mensal gira em torno dos R$ 3.000,00 por mês.

Nessa situação, seu rendimento mensal fica por cerca dos R$ 8.000,00.

Porém, perceba que esse valor é superior ao Teto do INSS de 2023. E, como eu disse, não há como os segurados receberem acima do Teto (exceto em raríssimas situações).

Portanto, Vitor deve recolher como autônomo a diferença de valor entre a sua remuneração como contador e o Teto do INSS. Veja bem como fica, nesta situação:

- R$ 7.507,49 (Teto do INSS) – R$ 5.000,00 (salário como contador) = R$ 2.507,49.

Deste valor, Vitor deve recolher com a alíquota de 20%.

20% de R$ 2.507,49 = R$ 501,50.

Isso significa que, se Vitor recolher todos os meses conforme expliquei, seu salário de contribuição vai ser igual ao Teto do INSS, ou seja, de R$ 7.507,49.

Agora, se esse segurado recebesse R$ 3.000,00 como CLT e + R$ 3.000,00 como autônomo, ele deveria recolher 20% de R$ 3.000,00.

Na prática, resultaria em uma contribuição de R$ 600,00, que geraria um salário de contribuição de R$ 6.000,00 no mês.

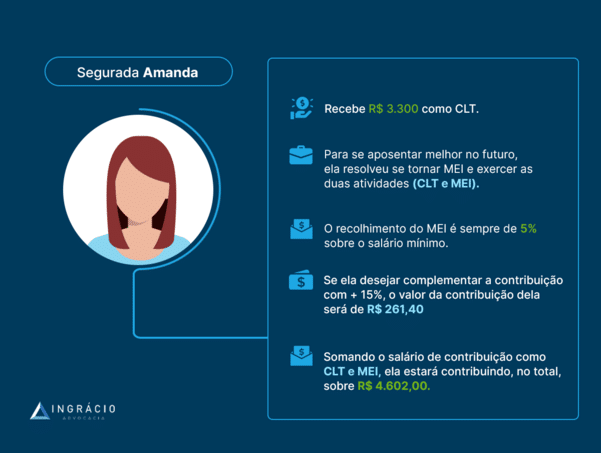

EXEMPLO DA AMANDA

Agora, vou contar o exemplo da Amanda.

Ela possui vínculo empregatício, com anotação na Carteira de Trabalho, como instrutora em uma academia. Amanda recebe R$ 3.300,00 por mês em 2023.

Acontece, também, que Amanda tem um hobby como pintora.

Em razão disso, ela resolveu abrir um MEI para deixar tudo certinho quando vender seu trabalho para as pessoas interessadas.

Conforme expliquei antes, se Amanda recolher somente com o DAS-MEI de 5% sobre o salário-mínimo (R$ 1.302,00 em 2023), ela continuará tendo o salário de contribuição de R$ 3.300,00, porque esse recolhimento não aumenta o seu salário de contribuição.

Agora, se Amanda complementar o recolhimento como MEI, com a alíquota de 15% sobre o mínimo, ela vai ter um salário de contribuição de:

- R$ 3.300,00 (como instrutora na academia) + R$ 1.302,00 (como pintora) = R$ 4.602,00.

A título de recolhimento como MEI, veja quanto essa segurada vai gastar por mês:

- R$ 65,10 = contribuição do DAS-MEI.

- R$ 1,00 = referente ao ICMS.

- 15% de R$ 1.302,00 (salário-mínimo de 2023) = R$ 195,30 a título de complementação da contribuição.

Somando tudo, Amanda vai gastar R$ 261,40 por mês como MEI.

DICA DE ESPECIALISTA

De acordo com o que você viu, cada caso é um caso.

Nesse sentido, se você estiver pensando em receber uma boa aposentadoria no futuro, recomendo que faça um Plano de Aposentadoria.

Com a contratação deste serviço, que pretende que você se aposente da maneira mais rápida possível, você vai descobrir qual é o melhor valor de benefício.

Em um plano, tudo é feito baseado no seu histórico contributivo.

A partir dele, toda a sua história de vida vai ser analisada, assim como quais foram os seus recolhimentos e vínculos, entre outras questões importantes.

Deste modo, vão ser feitas projeções para que você se aposente da melhor maneira.

CONCLUSÃO

Com este conteúdo, você entendeu, primeiramente, como funciona a contribuição do empregado CLT.

Depois, contei que existe a possibilidade de pagar o INSS para aumentar o seu salário de contribuição, com o objetivo de você ter uma boa aposentadoria no futuro.

No terceiro tópico, expliquei sobre o segurado facultativo e a impossibilidade de recolher nesta condição sendo um empregado CLT.

Por fim, relatei todas as saídas possíveis para você aumentar a sua remuneração total e isso contar no seu futuro benefício no INSS.

Além do mais, mostrei dois exemplos de como se tornar MEI ou autônomo pode ajudá-lo na sua aposentadoria.

Espero que eu tenha contribuído através deste artigo.

Ben-Hur Cuesta

OAB/PR 92.875

Fonte: Mix Vale