Procedimentos

Roteiro:

1. INTRODUÇÃO

2. NOTAS FISCAIS

2.1 Nota Fiscal de Venda (Simples Faturamento)

2.2 Nota Fiscal da Circulação da mercadoria

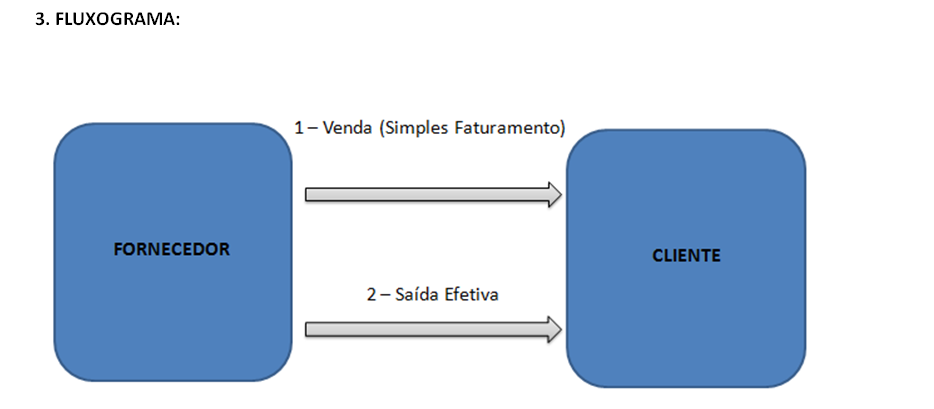

3. FLUXOGRAMA

4. SIMPLES NACIONAL

5. SUBSTITUIÇÃO TRIBUTÁRIA

A venda para entrega futura é uma modalidade de operação na qual o contribuinte do ICMS efetua uma venda de uma determinada mercadoria, não ocorrendo sua entrega imediata, ou seja, a venda é realizada, mas com a entrega efetiva da mercadoria em uma data posterior.

Esta operação pode ser usada em situações, como por exemplo, efetuar uma operação de venda que não a de um bem, mercadoria ou produto pra o qual não haja disponibilidade imediata no estoque; uma venda de um produto cujo porte ou estrutura deva ser entregue em partes, e demais operações nas quais sejam exigidas várias operações de transportes.

2.1 Nota Fiscal de Venda (Simples Faturamento):

A Nota Fiscal de venda será o primeiro documento fiscal a ser emitido, onde constará o valor total da mercadoria, o local do faturamento, operações financeiras e não correspondendo, necessariamente, à saída efetiva da mercadoria.

Conforme disposto do Art. 204 RICMS/AC (Decreto 8/1998) por ocasião da venda ou faturamento, o ICMS somente será lançado por ocasião da efetiva saída da mercadoria.

O CFOP da venda e será 5.922/6.922 (Lançamento Efetuado a Título de Simples Faturamento decorrente de Venda para Entrega Futura), sem o destaque do ICMS, conforme retro da lei referida acima.

2.2 Nota Fiscal da Circulação da mercadoria:

Conforme traz à redação do art. 204 §1º RICMS/AC, a nota Fiscal na qual será destacado o ICMS será aquela emitida quando da efetiva circulação da mercadoria, ou seja, na efetiva saída do estabelecimento. Nesta nota fiscal a mercadoria pode ser entregue total ou parcialmente.

O CFOP desta remessa será 5.116/6.116 (Venda de Produção do Estabelecimento Originada de Encomenda para Entrega Futura) ou 5.117/6.117 (Venda de mercadoria adquirida ou recebida de terceiros, originada de encomenda para entrega futura), com o destaque do ICMS.

As empresas optantes pelo Simples Nacional utilizarão o mesmo critério acima disposto nas operações de venda para entrega futura. Também indicarão os mesmos CFOP´s, porém, em relação à tributação, os referidos contribuintes deverão indicar, para efeito de cobrança dos impostos, a primeira nota fiscal emitida, ou seja, a nota fiscal com o CFOP 5.922/6.922.

Como este primeiro documento fiscal normalmente representa receita para o contribuinte, constituirá este, o valor deverá ser indicado no PGDAS para efeito de tributação.

No que tange às operações com mercadorias sujeitas ao regime da substituição tributária, não há, na legislação vigente, disposições quanto aos procedimentos a serem adotados, porém, como o instituto da substituição tributária é aplicável na primeira saída junto com a tributação do ICMS próprio da operação, o ICMS-ST deverá ser destacado na efetiva circulação da mercadoria, com a indicação no documento fiscal do CFOP 5.116/6.116 ou 5.117/6.117.

Fundamentação Legal: Os citados no texto

Autor: Raphael H. Barbosa